供应链融资,解开中小企业的资金套索?

2019年8月,开了一家电子元件厂的黄石,在来到深圳打福田区的十年后,买下了第一批大家庭,但他一点也不愿意来。

40岁以下的黄石,在他的朋友看来,是时候退休了,过着美好的生活,但黄自己知道,生意越来越大,但同时,他也承受着越来越大的压力。

我接受了一千万的订单,我得留着四千万的钱。

对于许多供应链中的中小型企业来说,黄石的压力也是一个常见的两难境地。尽管该公司已初具规模,但它仍面临供应链两端的压力:库存越来越大,但需要向上游供应商支付现金,下游客户的交货将被推迟。

应收帐款期,成了一家中小型企业,绕着一根无形的绳索。其中一个数字是,世界上中小型企业的平均会计期在66天左右,在美国是51天,在英国是53天,而中国中小企业的平均会计期限高达92天。

新技术可能是解决这一问题的关键,但要解决中国目前的供应链融资问题,我们仍需要在新技术工具的基础上构建一个新的金融生态系统,并具备完善的游戏规则。

1矛盾:会计期的博弈

对于供应链中的核心企业来说,帐期就像一个用现金流修复的大坝。账户期延长,资本外流缓慢,这样你就可以为自己的发展蓄水。

更强的客户谈判能力可以大大提高核心企业的现金流,促进规模增长。目前,国内一些领先半导体企业与国际巨头相比,在这方面具有更大的优势。

例如,在制造蚀刻机械设备时,原材料占成本的95%。国内设备制造商的微半导体对上游有更大的发言权,这是在资本市场上与国际巨头RAM研究和应用材料竞争的一种潜在能源。

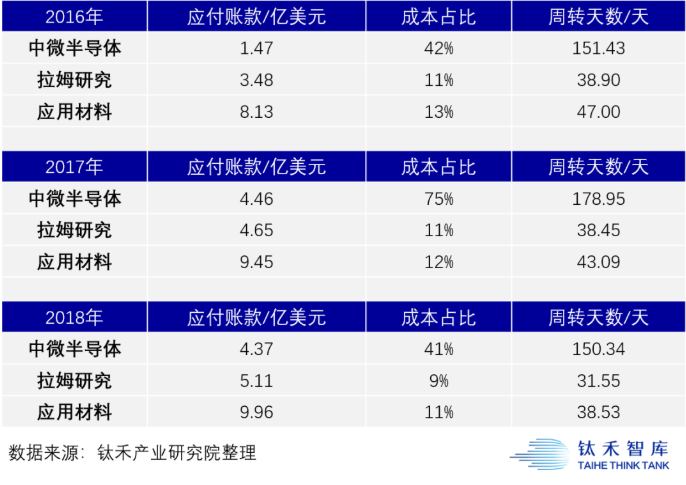

GB/T1497-1988中、微半导体与LAMB研究与应用材料结算期比较

数据显示,2016年至2018年,对上游材料供应商的应付款分别为1.47亿元、4.46亿元和4.37亿元,分别占成本的42%、75%和41%,应付账款周转日分别为151.43天、178.95天和150.34天。与外国同行相比,中国半导体的账户寿命是外国半导体的几倍。

这一隐藏的优势有利于核心企业储备更多的开发资金。但问题是,大公司往往关心资金池的储水问题,一旦大坝的闸门控制不好,流域内的中小型企业可能会面临干旱。

这就需要调水排水,帮助中小企业及时获取水资源。

早在1998年,中国就推出了供应链金融服务,以缓解中小企业的金融问题。其经营模式是使银行和其他金融机构与供应链中的核心企业建立联系,收集核心企业与上下游企业之间的应收账款、订单、仓储等数据,并为供应链中的中小企业提供融资。

然而,由于技术和政策的限制,过去22年来供应链融资的实际着陆受到了限制。

2012年,黄石开始进入汽车零部件市场,为了赢得新的客户,自己的工厂从不到3000平方米的老厂房,占地面积超过2万平方米的新厂房。

网站扩建后,新客户出现了,出现了新问题。购买新设备至少需要2000万美元,而资金是眼前的问题。自2013年以来,黄石一直带着价值600万美元的应收账款和新订单走遍各银行,希望借一笔钱购买设备,但结果他一便士也没借。

黄石供应链的核心企业是整个汽车厂。银行可以通过整个车库的确认,对上游一级供应商或下游一级经销商的数据进行确认和核实。黄石等中小型汽车零部件制造商往往处于供应链的末端。整个车库没有直接掌握相关数据,银行审核成本太大,风险也更高,往往是不出借的。

当时,我国的供应链金融还处于起步阶段,技术手段落后,政策不完善,人为因素阻碍,通信成本巨大,是黄石等中小企业融资的巨大障碍。

如果把供应链看作一个整体,那么信贷资源在供应链中的投资就是杠杆作用的过程。对于不断攀升的产业链,核心企业愿意向上下游提供信贷,协助上下游企业融资,共同拓展市场,如小米的供应链金融。